当金庫は、お客様の利益を守り、お客様の生活を生涯にわたりサポートすることを第一とし、金融庁が2017年3月に公表し、2024年9月に改訂した「顧客本位の業務運営に関する原則」をすべて採択し、「お客様本位の業務運営に関する取組方針」(以下「本方針」といいます)を策定しています。また、本方針及び本方針に係る取組状況につきましては、客観的に評価するために成果指標(KPI)を設定し、ディスクロージャー誌や金庫HPに掲載し公表しています。

本方針に基づく、2025年3月末時点における具体的な取組状況及び成果指標(KPI)につきまして、以下の通りご報告申し上げます。

※金融庁:原則2「顧客の最善の利益の追求」に対応

〇 当金庫は、「ろうきんの理念」のもと、全ての事業活動において、法令やルールを厳格に遵守し、社会的規範を尊重するとともに、お客様の生活を生涯にわたってサポートしていくことを第一に考えた、誠実、丁寧かつ公正な業務運営を行います。

〇 お客様が最善の利益を得られるよう、お客様一人ひとりのライフプランとニーズを踏まえた最適なアドバイスと、質の高い金融サービスを提供する取組みを行っていきます。

※金融庁:原則3「利益相反の適切な管理」に対応

〇 当金庫は、お客様の利益が不当に害されることがないよう、利益相反のおそれがある取引を特定し管理するための「利益相反管理方針」を定めています。当該方針に基づき、利益相反について統括する部署を設置し一元的に対応する体制を整備するなど、お客様の保護と正当な利益確保に努めるための適切な管理を行っています。

〇 投資信託等の一定のリスクを伴う商品の販売にあたっては、お客様にとって最善の利益となる観点を重視した対応を行っています。ろうきん業態の投資信託の販売商品をラインナップするにあたっては、業態の中央機関である労金連合会において、販売する商品の基本的な利益(リターン)、損失その他のリスク、取引条件、選定理由、手数料水準等が適切なものであることを確認しています。そのうえで当金庫において、販売する商品を、お客様の利益追求の観点で選定しています。

当金庫ではインターネットバンキングにおいて購入可能な幅広い商品を取り扱うなど、対面・非対面双方の販売チャネルの活用により、お客様の多様なニーズにお応えできる体制を整備しております。当金庫が取扱う投資信託商品は、基本的な利益(リターン)、損失その他リスク、取引条件、選定理由、手数料水準等を鑑みつつ、利益相反の管理を含め第三者評価機関により審議・選定されたものの中から、当金庫が適切性を審査したうえで選定しています。

また、当金庫のホームページに取扱商品の一覧・情報等を開示するとともに、投資信託の特徴や仕組み等についても掲示するなどし、お客様に分かりやすい開示に努めています。

※当金庫は金融商品の組成に携わっておりません。

| カテゴリ | 取扱商品数 | 取扱商品比率 | 購入時手数料なし (ノーロード) |

|---|---|---|---|

| 国内債券 | 2 | 2.9% | 2 |

| 国内株式 | 6 | 8.8% | 3 |

| 国内リート | 3 | 4.4% | 1 |

| 内外債券 | 5 | 7.4% | 0 |

| 内外株式 | 6 | 8.8% | 1 |

| 海外債券 | 5 | 7.4% | 3 |

| 海外株式 | 9 | 13.2% | 6 |

| 海外リート | 5 | 7.4% | 2 |

| バランス | 21 | 30.9% | 6 |

| ESG関連 | 5 | 7.4% | 0 |

| その他 | 1 | 1.5% | 1 |

| 合計 | 68 | 100.0% | 25 |

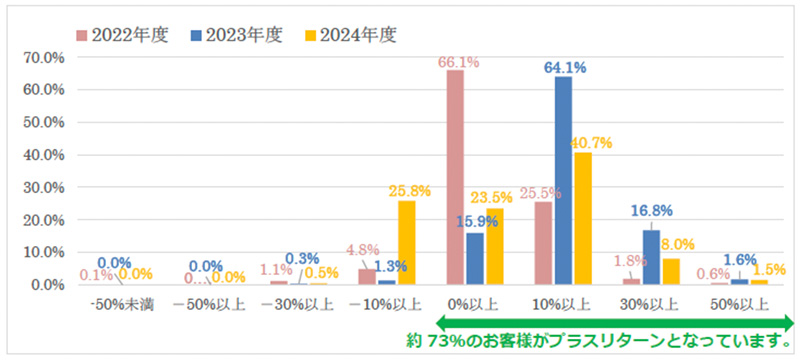

投資信託を保有しているお客様について、基準日時点の保有投資信託に係る購入時以降の累積の運用損益を算出し、運用損益別に顧客比率を算出した指標です。当金庫において投資信託を保有いただいているお客様において、どの程度の損益が生じているかをご確認いただけます。

2025年3月末現在、運用損益率がプラス(0%以上)の顧客比率は73.7%となり、2024年3月末から24.7ポイント下落しました。

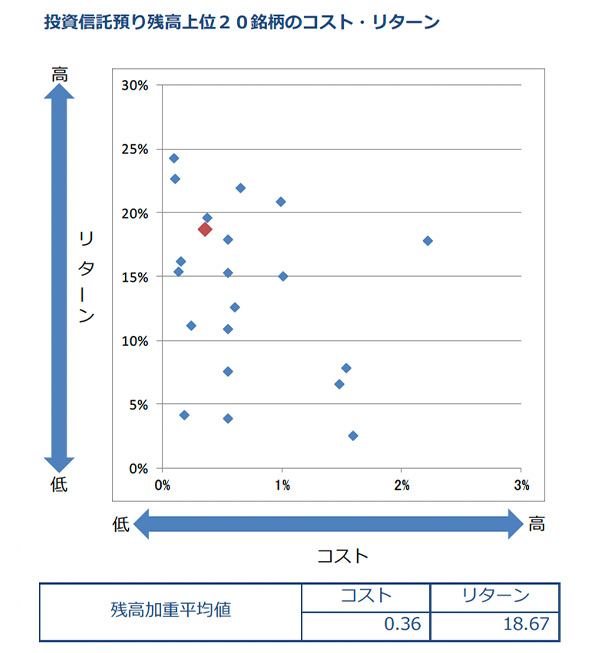

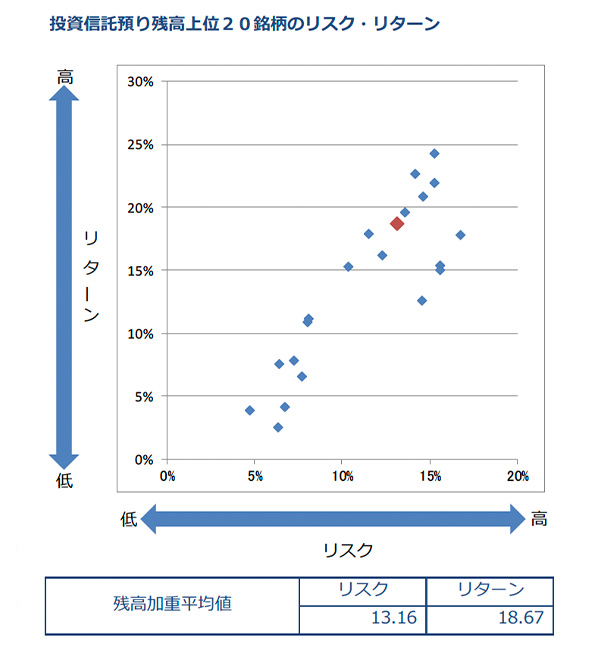

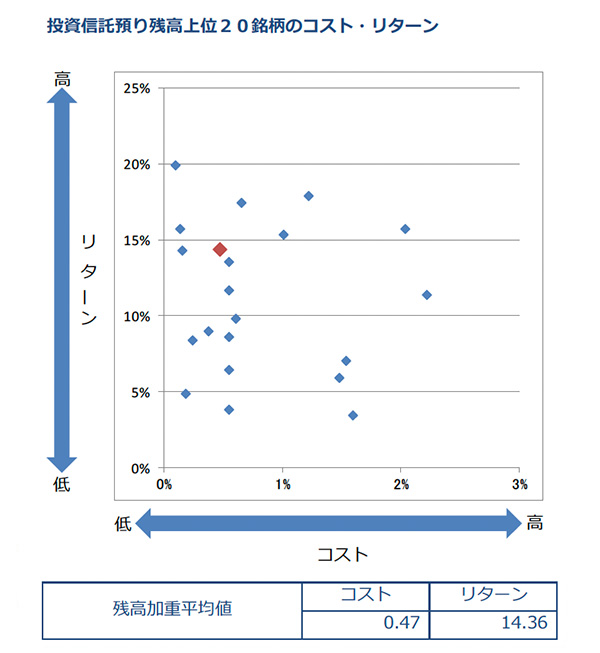

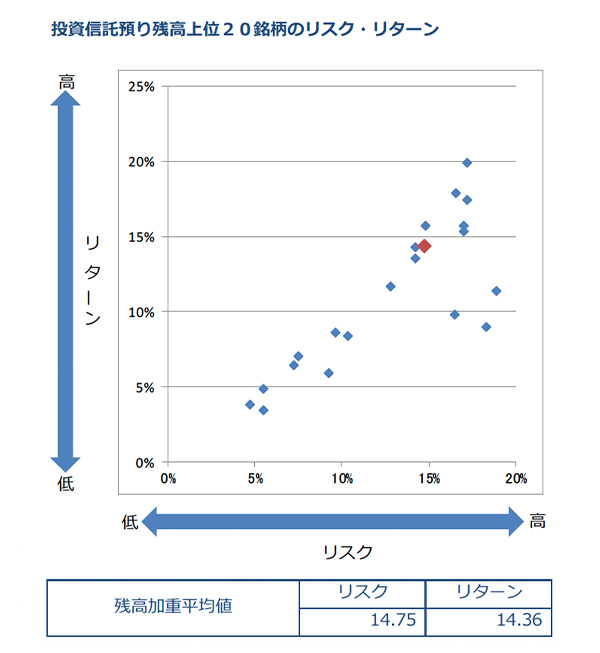

この指標は、当金庫を通じて保有いただいている設定後5年以上の投資信託残高上位20銘柄について、2024年3月末と2025年3月末時点の商品のコスト及びリスクに対してお客様に対してどのようなリターン実績を持つ商品かをご確認いただくことができます。

2025年3月末現在では、上位20銘柄中20銘柄全てでリターンがコストを上回っています。

【2025年3月末時点】

| No. | 銘柄名 | コスト | リスク | リターン |

|---|---|---|---|---|

| 1 | たわらノーロード 先進国株式 | 0.10 | 15.27 | 24.29 |

| 2 | たわらノーロード 全世界株式 | 0.11 | 14.20 | 22.66 |

| 3 | たわらノーロード 日経225 | 0.14 | 15.63 | 15.39 |

| 4 | eMAXIS NYダウインデックス | 0.66 | 15.28 | 21.96 |

| 5 | eMAXIS 最適化バランス(マイストライカー) | 0.55 | 11.52 | 17.86 |

| 6 | eMAXIS 最適化バランス(マイミッドフィルダー) | 0.55 | 8.04 | 10.86 |

| 7 | つみたて8資産均等バランス | 0.24 | 8.10 | 11.13 |

| 8 | 財産3分法ファンド(不動産・債券・株式)毎月分配型 | 1.49 | 7.71 | 6.56 |

| 9 | iFree 新興国株式インデックス | 0.37 | 13.63 | 19.58 |

| 10 | eMAXIS 最適化バランス(マイフォワード) | 0.55 | 10.34 | 15.30 |

| 11 | iFree TOPIXインデックス | 0.15 | 12.34 | 16.20 |

| 12 | eMAXIS 最適化バランス(マイゴールキーパー) | 0.55 | 4.73 | 3.81 |

| 13 | インデックスファンド225 | 1.01 | 15.62 | 15.00 |

| 14 | eMAXIS 最適化バランス(マイディフェンダー) | 0.55 | 6.40 | 7.57 |

| 15 | 野村インデックスファンド・外国株式・為替ヘッジ型 | 0.61 | 14.56 | 12.54 |

| 16 | グローバル・ソブリン・オープン(毎月決算型) | 1.60 | 6.37 | 2.49 |

| 17 | 世界三資産バランスファンド(毎月分散型) | 1.54 | 7.25 | 7.85 |

| 18 | 米国株式配当貴族(年4回決算型) | 0.99 | 14.62 | 20.83 |

| 19 | ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし) | 2.22 | 16.77 | 17.80 |

| 20 | たわらノーロード 先進国債券 | 0.19 | 6.73 | 4.14 |

| コスト | 全体 | 販売手数料率の1/5+信託報酬率 |

|---|---|---|

| 販売手数料率 | 取扱い時の最低販売金額での料率 | |

| 信託報酬率 | 実質的な信託報酬率の上限 | |

| リターン | 過去5年間のトータルリターン(年率換算) | |

| リスク | 過去5年間の月次リターンの標準偏差(年率換算) |

|---|---|

| リターン | 過去5年間のトータルリターン(年率換算) |

リスク・リターン出所:株式会社NTTデータ・エービック

Copyright (C) 2023, NTT DATA ABIC Co., Ltd. All rights reserved.

【2024年3月末時点】

| No. | 銘柄名 | コスト | リスク | リターン |

|---|---|---|---|---|

| 1 | たわらノーロード 先進国株式 | 0.10 | 17.20 | 19.90 |

| 2 | たわらノーロード 日経225 | 0.14 | 17.03 | 15.75 |

| 3 | eMAXIS NYダウインデックス | 0.66 | 17.26 | 17.48 |

| 4 | eMAXIS 最適化バランス(マイストライカー) | 0.55 | 14.24 | 13.53 |

| 5 | 財産3分法ファンド(不動産・債券・株式)毎月分配型 | 1.49 | 9.28 | 5.94 |

| 6 | eMAXIS 最適化バランス(マイミッドフィルダー) | 0.55 | 9.68 | 8.62 |

| 7 | つみたて8資産均等バランス | 0.24 | 10.38 | 8.35 |

| 8 | iFree 新興国株式インデックス | 0.37 | 18.34 | 9.01 |

| 9 | eMAXIS 最適化バランス(マイフォワード) | 0.55 | 12.81 | 11.66 |

| 10 | インデックスファンド225 | 1.01 | 17.02 | 15.33 |

| 11 | iFree TOPIXインデックス | 0.15 | 14.23 | 14.27 |

| 12 | eMAXIS 最適化バランス(マイゴールキーパー) | 0.55 | 4.77 | 3.83 |

| 13 | グローバル・ソブリン・オープン(毎月決算型) | 1.60 | 5.52 | 3.47 |

| 14 | 野村インデックスファンド・外国株式・為替ヘッジ型 | 0.61 | 16.54 | 9.81 |

| 15 | eMAXIS 最適化バランス(マイディフェンダー) | 0.55 | 7.24 | 6.43 |

| 16 | 世界三資産バランスファンド(毎月分散型) | 1.54 | 7.54 | 7.06 |

| 17 | ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし) | 2.22 | 18.94 | 11.41 |

| 18 | 三井住友DS・海外株式ETFファンド | 1.22 | 16.56 | 17.89 |

| 19 | ダイワ好配当日本株投信 | 2.04 | 14.87 | 15.74 |

| 20 | たわらノーロード 先進国債券 | 0.19 | 5.55 | 4.84 |

| コスト | 全体 | 販売手数料率の1/5+信託報酬率 |

|---|---|---|

| 販売手数料率 | 取扱い時の最低販売金額での料率 | |

| 信託報酬率 | 実質的な信託報酬率の上限 | |

| リターン | 過去5年間のトータルリターン(年率換算) | |

| リスク | 過去5年間の月次リターンの標準偏差(年率換算) |

|---|---|

| リターン | 過去5年間のトータルリターン(年率換算) |

リスク・リターン出所:株式会社NTTデータ・エービック

Copyright (C) 2023, NTT DATA ABIC Co., Ltd. All rights reserved.

【2025年3月末時点】

【2024年3月末時点】

| コスト | 全体 | 販売手数料率の1/5+信託報酬率 |

|---|---|---|

| 販売手数料率 | 取扱い時の最低販売金額での料率 | |

| 信託報酬率 | 実質的な信託報酬率の上限 | |

| リターン | 過去5年間のトータルリターン(年率換算) | |

| リスク | 過去5年間の月次リターンの標準偏差(年率換算) |

|---|---|

| リターン | 過去5年間のトータルリターン(年率換算) |

リスク・リターン出所:株式会社NTTデータ・エービック

Copyright (C) 2023, NTT DATA ABIC Co., Ltd. All rights reserved.

※金融庁:原則4「手数料等の明確化」原則5「重要な情報のわかりやすい提供」に対応

〇 当金庫は、お客様の金融商品の取引経験や金融知識を把握のうえ、販売・推奨等を行う金融商品・サービスについて、重要な情報が理解できるよう記載した「重要情報シート」等の資料を用いてその複雑さやリスクに見合った、わかりやすく丁寧な情報提供を行います。

〇 ご高齢のお客様に対しては、各種リスクや留意事項について十分ご理解いただいていることを都度確認するなど、より丁寧に応対いたします。

〇 当金庫が取り扱う投資信託において、パッケージ商品に該当するファンドオブファンズ※形式の商品があります。当商品については個別のファンドごとの購入には対応しておりません。ホームページ等のファンド情報、フリーダイヤル、店頭窓口等で当該商品のメリット、リスク、手数料等についてご案内しております。

※ファンドオブファンズとは、「投資信託に投資する投資信託」で、複数の投資信託(ファンド)を適切に組み合わせて、一つの投資信託(ファンド)にまとめたものをいいます。

〇 当金庫は、お客様にご負担いただく手数料等について、商品・サービスごとにわかりやすい表示を行っていきます。

〇 投資信託に係る手数料については、各種のパンフレット・ガイドブック等の他、ホームページにファンド一覧を掲載し、商品間での比較が簡単にできるよう一覧表にするなど、お客様にわかりやすい開示を行います。

※金融庁:原則6「顧客にふさわしいサービスの提供」に対応

〇 当金庫は、お客様一人ひとりの健全な生活設計の支援に向け、中長期的な視点での資産形成に向けたアドバイスや、子育てや教育、マイホームなどライフステージにおけるあらゆる資金ニーズに良質な商品で応えていきます。また、多様化するお客様の金融ニーズに的確に応えるべく、既存商品・サービスの見直しや、商品開発を行っていきます。

〇 当金庫は、お客様一人ひとりの資産状況や、金融商品の取引経験、商品知識や取引目的、ニーズ等を把握のうえ、お客様に最適な商品・サービスを提供します。また、投資信託の販売にあたっては、投資信託販売システム等のデジタルチャネル利用し、お客様の投資目的、投資経験、資産状況等を確認させていただいたうえで、類似の商品がある場合にはその商品との比較も含め、お客様一人ひとりに合った、的確な説明・提案を誠実に行います。

〇 当金庫は、金融商品の販売後において、お客様の意向に基づき、長期的な視点にも配慮した適切なフォローアップを行います。

〇 当金庫は、お客様への適切な金融商品の勧誘及び共済・保険商品の適切な募集を行うための「金融商品に関する勧誘方針」「共済募集指針」「保険募集指針」等を定め、ディスクロージャー誌、ホームページに掲載し、公表しています。

〇 当金庫は、商品の複雑さやリスク等の金融商品の特性等に応じて、お客様の属性や反応等(個人情報を除く)を金融商品の組成に携わる金融事業者に情報提供し、製販全体としてお客様の最善の利益の実現のため、取扱商品の充実と品質の維持に努めます。

〇 当金庫は、選定する金融商品において、金融商品の組成に携わる金融事業者におけるプロダクトガバナンスの実効性を確保するため商品組成に関する取組みを検証し、多様化するお客様の金融ニーズに的確に応えるべく、既存商品・サービスの見直しや、商品選定を行います。

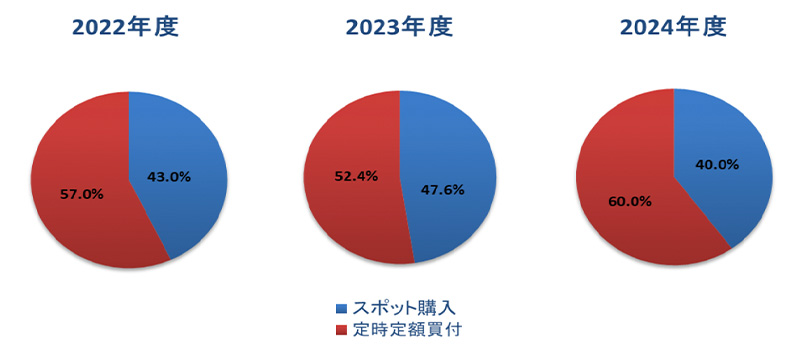

当金庫においては、勤労者の資産形成に資するご提案を行う中で、リスク分散につながる「積立投資」及び「iDeCo」(個人型確定拠出年金)のご提案を中心にした取組みを行っております。

また、投資信託のご提案の際には、お客様用説明パンフレットや重要情報シート等を使用して、商品の一覧・情報等を開示するとともに、投資信託の仕組みや購入時手数料・信託報酬・信託財産留保額等の費用についても分かりやすく説明するよう努めています。

今後もお客様の中長期的な資産形成に資する金融商品を選定し、お客様にふさわしい商品の提案を引き続き継続してまいります。

| 2023年度(件) | 2024年度(件) | 増減率 | |

|---|---|---|---|

| NISA | 4,785 | 5,764 | 20.5% |

| iDeCo | 5,954 | 6,332 | 6.3% |

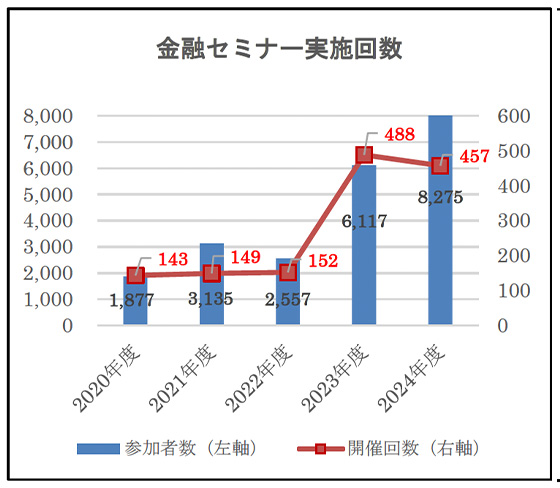

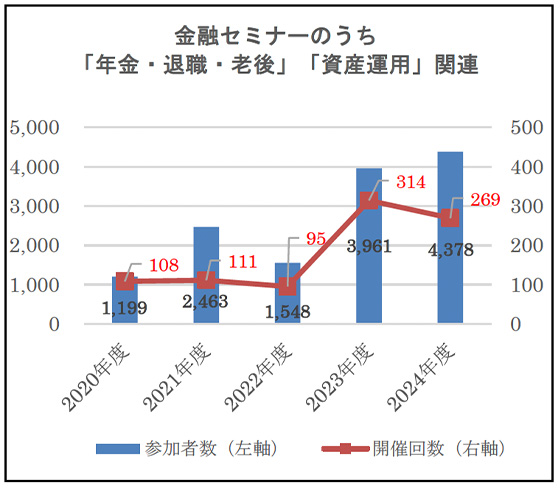

2024年度は対面形式によるセミナーとWEBを活用したオンラインセミナーを併用し、各年齢階層に応じた幅広いテーマでセミナー等を開催しました。今後も、お客様の生活を生涯にわたってサポートするため、金融リテラシー向上に資する情報提供の取組みを進めてまります。

※金融庁:原則7「顧客従業員に対する適切な動機づけの枠組み等」に対応

〇 当金庫は、「ろうきん理念」やお客様本位の業務運営を職員に定着させ、着実に実践していくための人材育成・業務支援等に資する体制構築を行います。

〇 当金庫に属する全職員における人事評価にあたっては、「お客様志向」に関する評価の仕組みを整備し、お客様の最善の利益に資する活動の実践を考慮した取組みを行っています。

〇 お客様本位の業務運営を確実に実践するため、職員の育成・知識向上の取組みを強化し、FP技能士やDCプランナー等の資格取得を奨励します。

「ろうきんの理念」の職員への定着とその実践に向け、業態の中央機関である全国労働金庫協会が主催する「理念研修」を受講するとともに、当金庫においても「理念研修会」を毎年開催するなど、〈ろうきん〉の存在意義と役割発揮に係る研修等を人材教育体系の中で実施しております。

| 研修名 | 開催回数 | 参加職員 |

|---|---|---|

| 新入職員研修「ろうきんの歴史と理念」 | 1回 | 15名 |

| 階層別理念研修 | 2回 | 24名 |

| 若手理念研修 (労金協会主催研修への派遣) |

4回 | 11名 |

| 計 | 7回 | 50名 |

当金庫は、職員の金融商品・サービスや投資環境に関する知識および相談・提案力の向上を図るため、「FP技能士」「DCプランナー」等の資格取得の奨励・支援、意識の醸成等に取組んでいます。また、当金庫では2022年度より庫内独自の制度資格として、金融コンサルティングとアフターフォローを専門的に行うMLA<マネーライフ・アドバイザー>制度を導入し、多様化するお客様のニーズにお応えするため相談体制の強化に努めております。

| 名称 | 取得職員数 | 増減率 | ||

|---|---|---|---|---|

| 2023年度末 | 2024年度末 | |||

| FP | 1級・CFP | 13 | 14 | 7.7% |

| 2級・AFP | 180 | 184 | 2.2% | |

| 3級 | 204 | 198 | ▲2.9% | |

| DCプランナー | 1級 | 2 | 2 | - |

| 2級 | 36 | 38 | 5.6% | |

| 認知症サポーター | 259 | 241 | ▲6.9% | |

| MLA認定者(庫内独自資格) | 68 | 80 | 17.6% | |